GfK Japan(東京:中野区)は、全国の有力家電・IT取扱店の販売実績データ等を基に、2021年の家電およびIT市場の販売動向を発表した*1。

【国内家電小売市場】

2021年の家電小売市場は前年から1.5%減の7兆1,700億円となった。コロナ禍で家電の需要が高まった前年は下回るものの、2015年以降では2番目に大きい市場規模となった。

分類別に見ると、主にスマートフォンから構成される電話関連は前年を上回った。携帯電話販売店の休業や時短営業により大きく販売を落とした2020年から回復した。冷蔵庫、洗濯機、エアコンを主とする大型生活家電は過去最高の規模となった前年をわずかに下回る規模となった。冷蔵庫、洗濯機が年間を通して好調を維持し、夏季のエアコン販売の不調を補った。AV関連製品、IT関連製品、家事・調理・理美容・健康家電などから構成される小型生活家電は揃って前年割れとなった。AV関連製品はテレビの買い替え需要の減速、IT関連製品と小型生活家電は、テレワーク需要および巣ごもり需要が一巡したことが背景にある。

インターネット販売は成長を維持し、家電小売市場におけるインターネット販売の金額構成比では前年を1%ポイント上回る20%となった。

【AV市場】

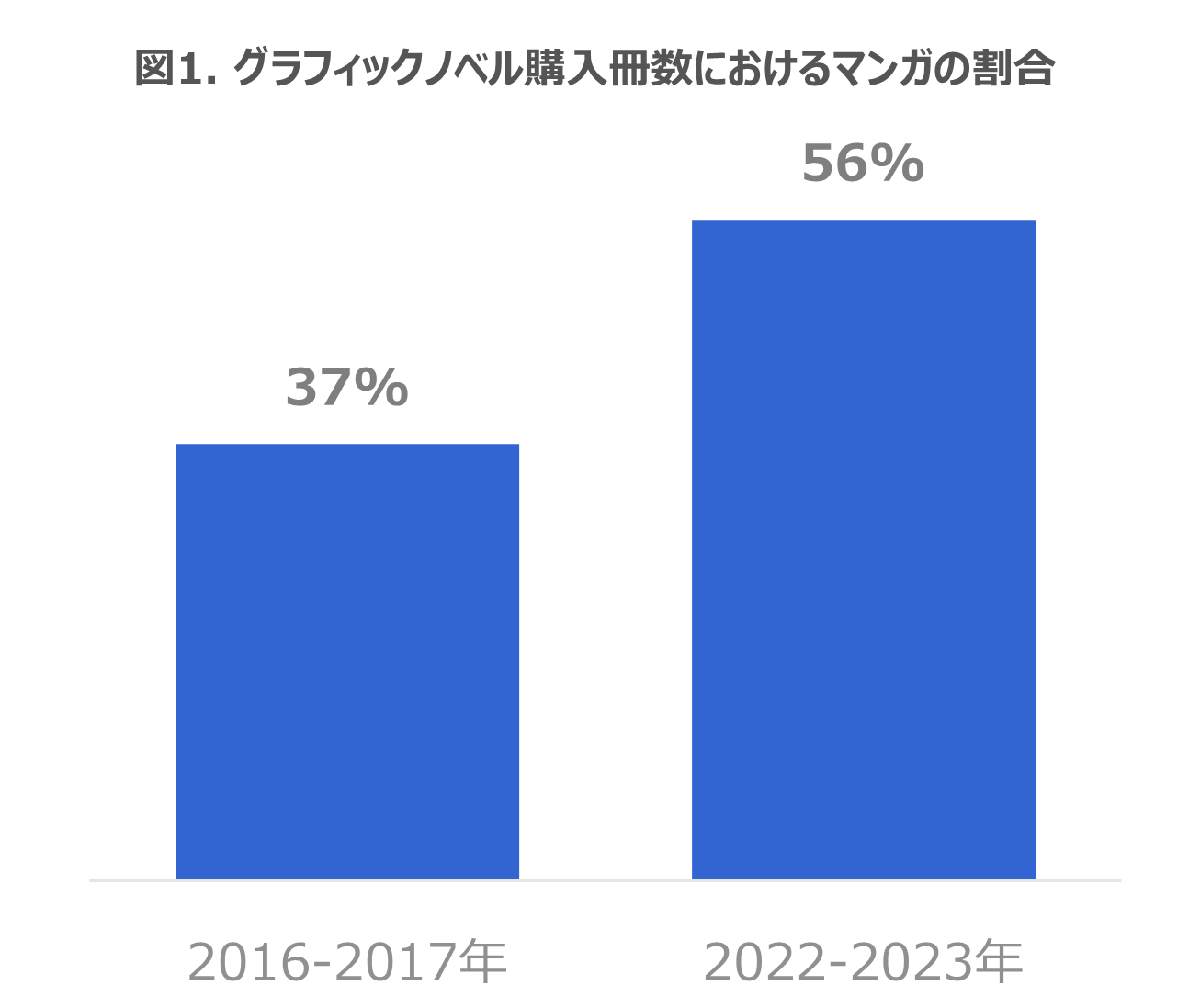

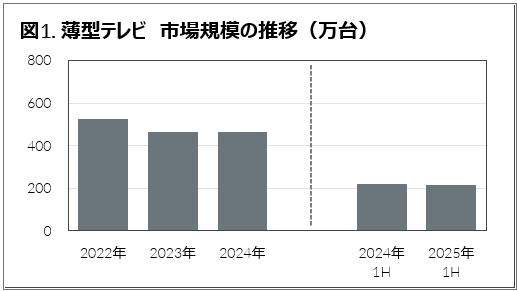

薄型テレビの販売台数は前年比7%減の590万台となった(図1)。エコポイント制度やアナログ停波特需からの買い替を背景に、2017年以降プラス成長を続けていたテレビ市場だが、2021年は600万台を割り込んだ。2020年はコロナによる外出自粛でテレビの視聴機会が増加し、買い替えが促進されたため、その反動もあったと言える。東京オリンピック開催前には販売の押し上げが見られたが、市場に対する効果は限定的であった。

販売台数は減少したが、高価格帯製品拡大の動きは引き続き見られた。薄型テレビに占める4Kテレビの数量構成比は前年から2%ポイント上昇の59%となった。有機ELディスプレイ搭載テレビは11%と初めて1割を超えた。また大画面化も継続しており、薄型テレビのうち55インチ以上のモデルが占める数量構成比は、前年から3%ポイント伸長し26%となった。これらを背景に、薄型テレビの税抜き平均価格は、前年から2%上昇し89,000円となった。

BDレコーダーは数量前年比17%減の180万台となった。2019年の増税前の駆け込み需要、2020年のコロナによる巣ごもり需要、スポーツイベントの録画需要など近年需要が高かったことの反動から、一年を通して前年を下回って推移した。製品動向では、4K画質に対応したソフトの再生が可能な4K Ultra HD再生対応モデルの数量構成比は前年の28%から31%、録画にも対応する4Kチューナー内蔵モデルは前年の同23%から29%に拡大し、4K対応が進んだ。また、2TB以上のHDDディスクを搭載したモデルの数量構成比は、前年から7%ポイント伸長し44%となった。4K対応や大容量など高価格帯製品の拡大により、BDレコーダーの税抜き平均価格は前年から2%上昇し49,000円となった。

ヘッドホン/ヘッドセット2は数量前年比3%減の2,200万本となった。コロナ禍以降、テレワーク需要で伸長した有線タイプが前年から6%縮小した。完全ワイヤレスイヤホン3は引き続き市場をけん引し、数量構成比は前年から4%ポイント拡大し25%となった。ヘッドホン/ヘッドセットの税抜き平均価格は、完全ワイヤレスイヤホンの伸長により、前年から2%上昇し6,400円となった。

【テレコム市場】

2021年の携帯電話販売は数量前年比17%増の3,200万台となった(図2)。そのうち9割強を占めるスマートフォン(ファブレット含む)は同18%増の3,010万台、フィーチャーフォンは同5%減の190万台となった。2020年の緊急事態宣言時には一部店舗休業などが影響し販売が急減したが、2021年は持ち直し2017年と同レベルまで回復した。

2020年3月に主要キャリアにおいて次世代移動通信システム「5G」の商用サービスが開始されて以降、5Gに対応したスマートフォンが順次登場した。結果、スマートフォン市場に占める5G対応モデルの数量構成比はサービス開始から2年弱で57%まで伸長した。

ウェアラブル端末*4は前年比45%増の330万台となった。市場の6割強を占めるスマートウォッチが同59%増と、市場をけん引した。またウェアラブル市場の2割強を占めるフィットネストラッカーも、1万円以下の低価格のラインナップが伸長し、同34%増と拡大した。

【IT・オフィス市場】

2021年のパソコンとタブレット端末市場は、前年比13%減の2,290万台となった(図3)。 GIGAスクール構想向けの需要が前年から春ごろまで継続したものの、その後は特需が落ち着き前年を下回って推移した。

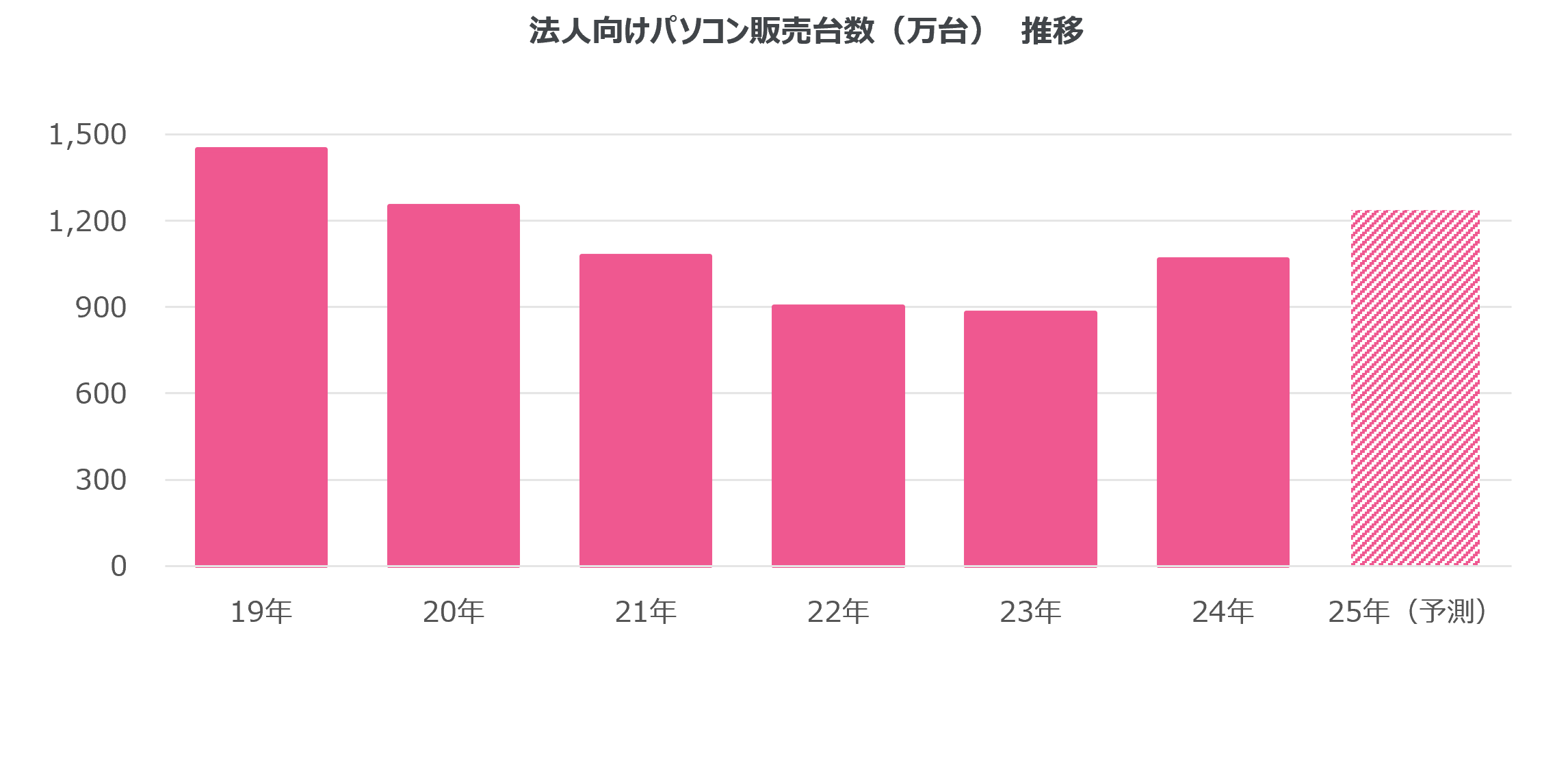

パソコン5は前年比14%減の1,470万台と前年から縮小した。個人向け市場は同11%減の410万台となった。2020年にWindows 7サポート終了に伴うリプレイス需要およびテレワークやオンライン授業によって市場が拡大した反動を受けた。同様に、法人向け市場も同15%減の1,060万台となった。リプレイス需要やGIGAスクール構想の需要による過去2年間の大幅な押し上げが落ちついたことにより、前年の販売を下回った。

タブレット端末6は前年比14%減の820万台となった。個人向け市場は同23%減の260万台となった。前年の需要がテレワークやオンライン授業、在宅時間の増加に伴い高い水準にあったが、2021年は需要が落ち着き前年割れとなった。通信方式別にみると、 Wi-Fiモデルの数量構成比が6%ポイント拡大し69%を占め、キャリア回線付きは29%、SIMフリーモデルは2%となった。法人向け市場は9%減の560万台となった。2019年、2020年と急伸した文教向け需要が落ち着き減少したものの、それ以前と比較すると高い水準であった。

【イメージング市場】

デジタルカメラは前年比11%減の120万台となった。2021年も新型コロナウイルスの感染拡大に伴い3回の緊急事態宣言が発出されたことによって、旅行や学校行事などのイベントは引き続き制限され、カメラ需要の減退につながった。その結果、2019年から4割減となった2020年の販売をさらに下回った。タイプ別にみると、コンパクトカメラが数量前年比8%減、レンズ交換式カメラは同16%減となった。レンズ交換式カメラに占めるミラーレス一眼の数量構成比は前年から8%ポイント拡大して81%となり、一眼レフからミラーレス一眼への移行が継続した。各タイプともハイエンドモデルの割合が拡大し、デジタルカメラの税抜き平均価格は前年から11%値上がりの71,000円と、2年連続の二けた上昇となった。

交換レンズは、前年比2%増の44万本となった。一眼レフ用が数量前年比29%減となった一方、ミラーレス一眼用は同19%増となった。ミラーレス一眼用がプラス成長となった結果、交換レンズに占めるミラーレス一眼用の割合は、数量ベースで前年から11%ポイント伸長し74%となった。

【生活家電市場】

冷蔵庫は前年比3%減の450万台となった。増税前の駆け込み需要が発生した2019年、特別定額給付金による特需が発生した2020年に比べると市場規模は縮小した。しかしエコポイント制度が施行された10年前に購入した消費者の買い替えも堅調に推移したとみられ、大きな落ち込みとはならなかった。容量クラス*7別の数量構成比は、小容量(200L以下)が39%、中容量(201-400L)が23%、大容量(401L以上)が38%と、前年から大きな動きは見られなかった。

洗濯機は前年並みの520万台となり、4年連続で500万台を超えた。ドラム式洗濯機が数量前年比14%増と好調に推移した。結果、タイプ毎の数量構成比は、ドラム式が前年から2%ポイント拡大し17%、縦型が80%、ニ槽式が3%となった。ドラム式の拡大に伴い、洗濯容量別の数量構成比は、大容量(洗濯容量8kg以上)が前年から2%ポイント拡大し51%となった。小容量(6kg未満)は23%、中容量(6kg以上8kg未満)は26%となった。価格の高いドラム式の拡大が寄与し、税抜き平均価格は前年から5%上昇し、84,000円となった。

エアコンは前年比9%減の850万台と、4年ぶりに900万台を下回った(図4)。年始は全国的に気温が低く暖房需要を取り込んだ。一方で需要期となる夏季は降水量が多く、8月は西日本などで気温が平年よりも低かったことも影響し販売は伸び悩んだ。その結果、2年連続で上半期(1~6月)の販売が下半期(7~12月)を上回った。

掃除機は前年から横ばいの810万台となった(図5)。キャニスタータイプからスティックタイプへの需要の移行は引き続きみられ、キャニスタータイプが数量前年比13%減となった一方で、スティックタイプは同3%増となり、全体の半数以上を占めた。また、ハンディタイプは前年から8%増となったが、毎年増加傾向だったロボットタイプは同4%減と拡大が一服した。掃除機の税抜き平均価格は前年からわずかに下落し24,000円となった。価格の高いコードレススティックは拡大しているものの、同タイプやキャニスターの価格が下がったことで、全体の価格もマイナスに転じた。

*1. 全国の有力家電・IT取扱店(家電量販店、総合量販店、カメラ専門店、携帯電話専門店、ネット通販等)からPOS データ等を収集し、統計的な手法に基づき全国市場規模相当に拡大推計した

*2. ヘッドホン:マイク無しのイヤホン・ヘッドホン製品(ステレオのみ)、ヘッドセット:マイクを備えたイヤホン・ヘッドホン製品(ステレオ・モノラル)

*3. 完全ワイヤレスイヤホン:左右のイヤホンが完全に独立したBluetooth搭載イヤホン

*4. ウェアラブル端末:搭載されているセンサーを利用して心拍や位置情報などのライフログを収集し、スマートフォン等と連携する機器および演算能力を持つ機器

*5. Windows 8/8.1/10搭載のスレート型情報端末を含む

*6. タブレット端末:画面サイズ5.6インチ以上のタッチスクリーンを備え、iOS、Android等の軽量OSを搭載するスレート型情報端末(7インチ未満の通話機能付き端末は含まない)

*7. 2015年のJIS改正により一部新JIS表示値を採用