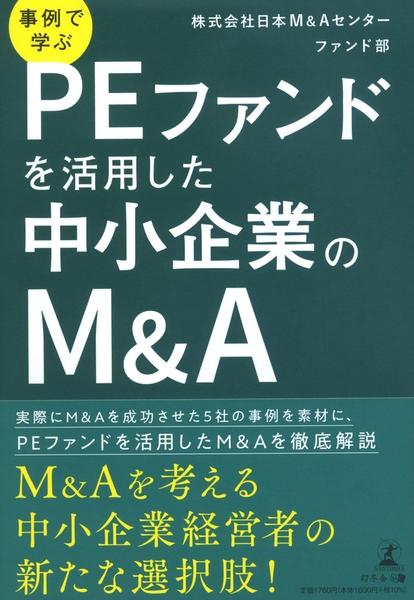

【幻冬舎新刊】PEファンドを活用したM&Aを徹底解説!『事例で学ぶPEファンドを活用した中小企業のM&A 』12月21日発売!

株式会社幻冬舎メディアコンサルティング(本社:東京都渋谷区千駄ケ谷4丁目9番7号、代表取締役久保田貴幸)は、新刊「事例で学ぶPEファンドを活用した中小企業のM&A 」(著者:株式会社日本M&Aセンターファンド部 )12月21日に発売いたしました。

書籍内容

かつてない「PEファンド活用」の時代が到来!

5社の成功事例を素材に

PEファンドを活用したM&Aを徹底解説

M&Aにおいて、譲渡先の候補になるのは事業会社だけではありません。

「PEファンド」への譲渡もまた、有力な選択肢であり、

事業会社とのM&Aとは違ったメリットが数多くあるのです。

PEファンドの活用という経営戦略の選択肢を知らないまま

M&Aを実施してしまうのは、非常にもったいないことだといわざるを得ません。

(「はじめに」より抜粋)

近年、中堅・中小企業にとって、PEファンドを活用できるチャンスが、

どんどん広がってきています。

PEファンドとは、非上場企業の株式に投資をするファンドです。

投資をした譲渡企業へさまざまな経営資源(人材やノウハウ、資金など)を投じて、

経営をサポートしながら企業価値を上げることを目指します。

そして企業を成長させ、最終的には株式を上場させたり、

より良い相手へM&Aを実施したりしていくことが役割です。

PEファンドはオーナー経営者自身のみならず、従業員、取引先など、

すべての利害関係者に益する存在だといえます。

しかし、わが国ではまだこのPEファンドの本質や、メリットへの理解が

広く浸透しているとはいえません。

本書ではPEファンドの仕組みや特徴、

中堅・中小企業のPEファンド活用方法について、

さまざまな事例を用いながら分かりやすく解説します。

目次

はじめに

序章 PEファンド活用の5大メリットを一挙に解説

メリット1 既存の組織や人材をサポートし、成長させてくれる

メリット2 後継経営者、経営人材を外部から招聘できる

メリット3 会社を成長・発展させることができる

メリット4 将来のIPOの可能性を高めることができる

メリット5 経営の独立を尊重できる

【第I部 事例編】

第1章 PEファンドのサポートで社内改革を実行

一族経営が続く企業で社員から後継者を選び事業承継をした事例

M&Aの概要

はじめに

路面保護用ゴムパッドのパイオニア企業に起きた事業承継問題

カリスマ経営の光と影

事業会社とのM&A交渉破談から、PEファンドへ

「PEファンドなら会社をレベルアップさせてくれるかもしれない」という期待

PEファンドから見たアートジャパンの魅力

経営情報開示や人事透明化などの社内改革を実施

社内改革が、人材採用や新製品開発、販売にも好影響をもたらす

ロールアップ(追加M&A)戦略、さらにはIPOを視野に入れて飛躍を目指す

≪解説≫

そもそも「ファンド」とは?

なぜファンドが存在するのか

投資ファンドの仕組みとPEファンド

PEファンド以外にも、非上場企業に投資するファンドはある

PEファンドのビジネスモデルは「伸びる会社を探して」「育てる」「譲る」

PEファンド事業の流れ1 ファンドを組成する

PEファンド事業の流れ2 投資対象となる企業の探索

PEファンド事業の流れ3 マッチングを実現して、Ⅿ&Aを実施する

PEファンド事業の流れ4 バリューアップ

PEファンド事業の流れ5 イグジット

第2章 PEファンドへの株式譲渡により創業者利益を確定し

上場企業のグループ入りを実現させた事例

M&Aの概要

はじめに

商社から独立起業。スマホ普及の波に乗り成長を遂げる

たまたま参加したセミナーで会社の価値を知る

M&Aを決意するも、事業会社には希望とマッチする譲受け先が見つからない

PEファンドとのM&Aのメリットを知り、実行を決意

創業者利益の確定に加えて、債務保証がなくなるメリットも

当初目指していた上場企業グループ入りが実現

≪解説≫

非上場会社の株価は、どうやって算定されるのか?

一般的に用いられるバリュエーション方法は3種類

PEファンドのバリュエーション手法の主流、「EV/EBITDA倍率法」とは

バリュエーションをベースにして価格を決める

譲渡価額の大まかな目安を知りたいなら「EBITDAの3~6倍」と考える

PEファンドと事業会社の、譲渡価額に対する考え方の違い

第3章 PEファンドが主導となって社長を招聘し事業承継をした事例

M&Aの概要

はじめに

PEファンドによる後継社長選び

新社長とPEファンドによる社内改革

同業他社もM&Aによる事業承継に注目

≪解説≫

PEファンドへ譲渡する最大のメリットは「ハンズオン」による持続的な成長

ハンズオン施策 後継経営者をはじめ、最適人材を補充する

第4章 IPOを目指す経営者がPEファンドをパートナーとして

社内体制強化・追加M&Aを実行した事例

M&Aの概要

はじめに

リーマン・ショック直前に起業。創業11年で売上高100億円まで急成長

一度はIPOを目指すが、リソース不足により中断

PEファンドに経営参加を求めた2つの理由

以前は採用できなかった優れた経営人材が参加

早々にロールアップ戦略も実施開始。半年の間に、2社1事業がグループ入り

まず採用、次に営業へと、業務オペレーション改革も継続的に取り組む

オーナーが株式の一部を保有しておくことのメリット

日本一の技術者派遣会社に向けて

≪解説≫

IPO支援のためにPEファンドを活用する経営者は増えている

ハンズオン施策 経営戦略の策定、見直しや経営計画の策定

ハンズオン施策 組織構造の見直しや適正化

ハンズオン施策 業務管理や非効率なオペレーションの見直し

ハンズオン施策 仕入れ先、販売先の紹介、拡張や海外市場展開など

M&Aの譲受け企業となる場合=ロールアップ(追加M&A)戦略にも

PEファンドは活用できる

第5章 経営危機の老舗企業がPEファンドの出資で再生しイグジットした事例

M&Aの概要

はじめに

「KYOSHO」の名で世界に知られる老舗ラジコンメーカー

リーマン・ショック後の売上低迷から債務超過、そしてPEファンドによる支援

まず貸借対照表のスリム化から着手

驚くほど業界についてよく知っている

2期目から早くも黒字回復。そして、イグジットへ

小売店舗チェーンを展開するエーツーと、メーカー京商との提携

PEファンドだからこそスムーズに進んだⅯ&A

自ら変わっていくためにエーツーとの提携を歓迎

≪解説≫

ハンズオン施策 資金繰りや金融機関対応、資本戦略などの財務改善

経営陣が望まないイグジットが無理強いされることはない

PEファンドのメリット

【第II部 知識編】

第6章 大企業から中堅・中小企業へ拡がるPEファンド活用のチャンス

かつてない「PEファンド活用チャンス」の時代

常に出資の窓口を開いてくれている存在がPEファンド

PEファンドに潤沢な投資資金が集まっている

PEファンドは積極的な投資姿勢を強めている

なぜ日本企業が注目されているのか

国も、中小企業のPEファンド活用を支援

PEファンドの種類

国内系PEファンドは、中小企業を対象とするファンドもたくさんある

第7章 最高のPEファンドと出会うために欠かせない仲介会社を知る

M&A仲介会社でもっとも大切なのは担当者

PEファンドとのM&Aに適した仲介会社の選び方

付録 PEファンドに関するよくある質問と回答

おわりに

書籍概要

書籍名 :事例で学ぶPEファンドを活用した中小企業のM&A

著者:株式会社日本M&Aセンターファンド部

価格:1760円(税込)

体裁 :228ページ

ISBN-10:4344936736

出版社 :幻冬舎

URL:https://wadainohon.com/books/978-4344936737/

著者プロフィール

■ 株式会社日本M&Aセンター ファンド部/カブシキガイシャニホンエムアンドエーセンター ファンドブ

日本M&Aセンターは1991年設立のM&A仲介専業会社。

東証1部上場企業、社員数698名ながら、時価総額約1.2兆円を誇る。

ファンド部はダイレクト事業部の中核部署として、

国内のPEファンド約70社をカバレッジする唯一の専門部署。

部長の能登がPEファンドのポテンシャルを考え、2014年に起ち上げ、

ファンドへの投資事例から、投資会社のロールアップ、イグジット提案まで

幅広いサポートを行う。

メンバーは金融機関や事業会社でトップレベルの成績を上げた19名で構成。

会社概要

商号 : 株式会社 幻冬舎メディアコンサルティング

代表者 : 代表取締役 久保田貴幸

所在地 : 〒151-0051 東京都渋谷区千駄ヶ谷4-9-7

設立 : 2005年6月27日

資本金:42,250千円

事業内容 : 出版を通じた企業のブランディング支援・コンサルティング業務

URL :https://www.gentosha-mc.com/

本記事に関する問い合わせはこちら

株式会社幻冬舎ゴールドオンライン

〒151-0051 東京都渋谷区千駄ヶ谷4丁目9番7号

TEL:03-5411-6270

URL :https://gentosha-go.com/

▼学びは本からというあなたへ「話題の本.com」

![『10万人の肌を救ったエステティシャンの美容哲学』(岩永恵琴[著]/幻冬舎)刊行!](https://newscast.jp/attachments/jORhGeMPFayr2e5x6t2n.jpg)

![『富裕層の資産承継と相続税 富裕層の相続戦略シリーズ【国内編】 (資産形成シリーズ) 』(八ツ尾順一[著]/幻冬舎ゴールドオンライン)刊行!](https://newscast.jp/attachments/XKAQ4KSLNfoz18pOtpEH.jpg)