GfKジャパン調べ:2016年上半期 家電・IT市場動向

調査・報告

2016年8月19日 16:00 GfKジャパン(所在地:東京都中野区)は、全国の有力家電・IT取扱店の販売実績データ等を基に、2016年上半期の家電およびIT市場の販売動向を発表した※1。

【国内家電流通】 2016年上半期の家電小売市場は、AV、IT関連製品において厳しい状況が続いたが、生活家電では堅調な推移となった。2015年の家電小売り市場は7兆1,100億円と、消費増税の駆け込み需要の反動を受けここ数年間では最も小さかった。2016年通年の見通しとしては、前年を2%程度上回る規模になると予想する。販売形態では、インターネット販売が成長を続けており、2016年通年の家電小売市場における金額構成比は12%に達すると見込む。

【AV市場】

2016年上半期のAV市場では、主要製品である薄型テレビやBlu-ray Disc(以下BD)が数量ベースで2桁減と厳しい状況が続いた。そうした中、4Kやハイレゾといった高付加価値製品の販売が大きく伸長し、金額規模を下支えした。

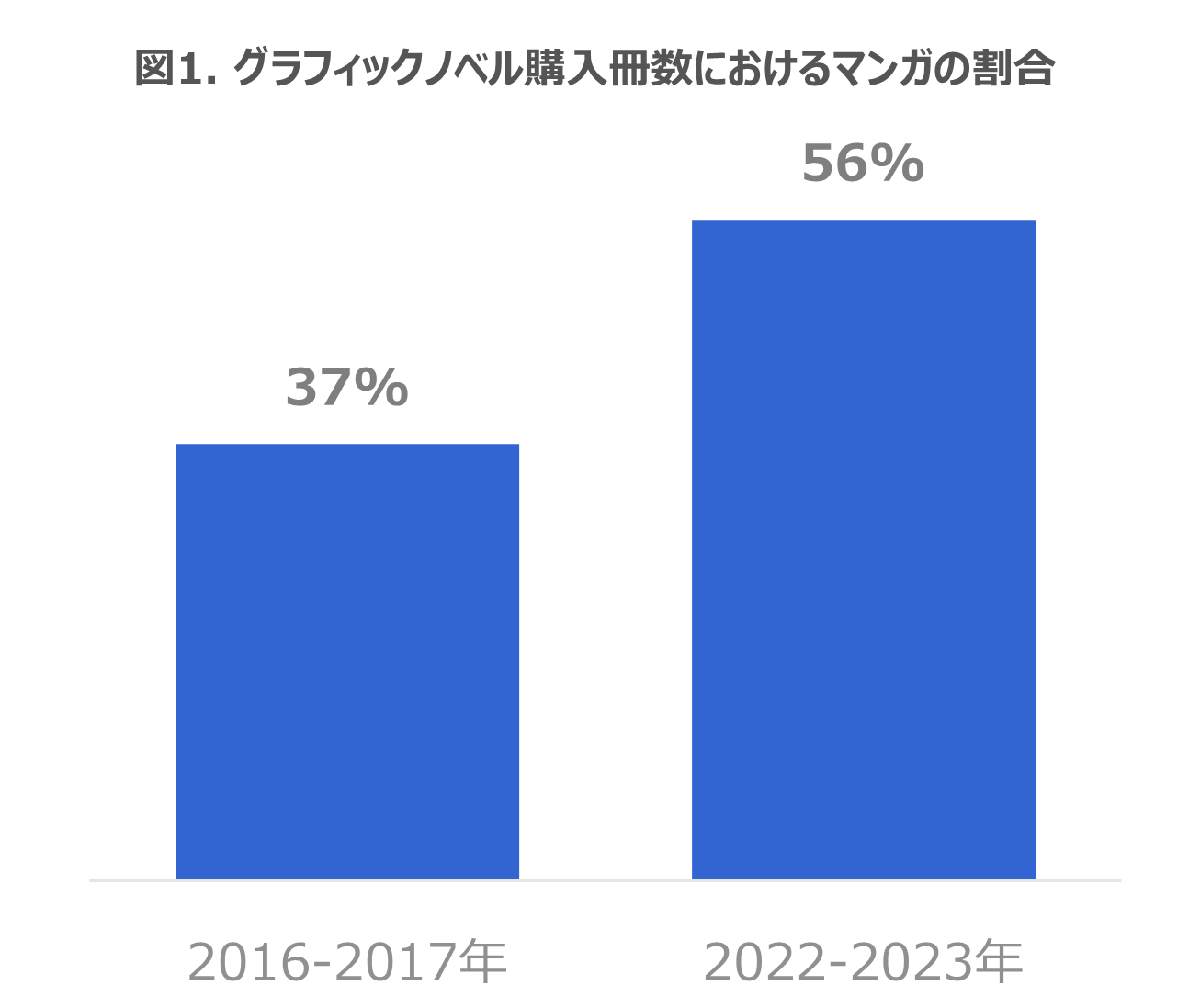

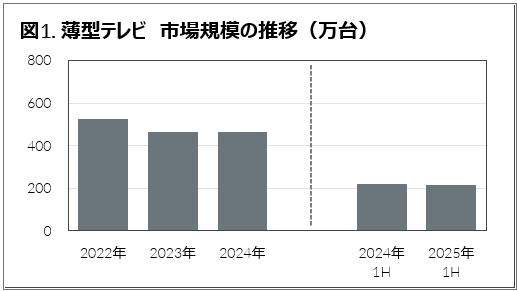

薄型テレビ販売は前年比26%減の240万台となった(図1)。昨年のデジアナ変換サービス終了に伴う特需との対比であることもマイナス幅を広げた一因であった。ただし、4Kテレビを中心に大画面製品の販売が伸びたことから、税抜き平均価格は76,700円と前年同期から25%上昇した。結果、金額ベースでは同8%減にとどまった。

4Kテレビの販売台数は前年同期の2.1倍となる43万台となり、薄型テレビに占める4Kテレビの構成比は数量ベースで18%、金額ベースでは45%に達した。4Kテレビの画面サイズ別数量構成比をみると、40~45インチの比較的小型な製品が前年同期の20%から27%に拡大した。

図1.薄型テレビ 市場規模の推移(万台)

https://mypage.atpress.ne.jp/releases/110025/img_110025_1.png

BD/DVDは前年比14%減の200万台となった。市場の約半数を占めるBDレコーダーでは、同16%減と2009年以降で初めて半期の販売台数が100万台を下回った。BDレコーダーをHDD容量とチューナー数別にみると、安価なシングルチューナー搭載機が減った一方で、1TB/ダブルチューナー搭載機が数量構成比で前年同期の29%から33%に、また、1TB超/6チューナー以上搭載機が1%から6%に拡大した。結果、BDレコーダーの平均価格は前年同期から5%上昇した。プレーヤーをみると、DVDプレーヤーは数量前年比13%減、BDプレーヤーは同6%減といずれもマイナス成長となった。

安定した需要があるヘッドホン/ヘッドセット※2は前年比1%増の940万本となった。ハイレゾ対応などの高価格帯製品の伸長により平均価格が前年同期から6%上昇し3,500円となったため、金額ベースでは同7%増となった。ハイレゾ対応機は数量構成比こそ3%にとどまるが、販売本数は前年比51%増と伸長した。ハイレゾ対応機の平均価格は1万円以下の伸長により前年同期から21%下落して17,400円となった。

【テレコム市場】

携帯電話は買い替え年数の長期化等により前年比5%減の1,480万台となった(図2)。スマートフォンは同1%減の1,250万台で、携帯電話販売の84%を占めた。今期は総務省の端末値引き適正化に関する取り組みにより市場縮小が懸念された。事実、MNPを含む新規契約では数量前年比15%減と大きな影響を受けた。ただし、市場の大部分を占める機種変更契約は微減にとどまった。また、SIMフリースマートフォンは数量構成比でスマートフォンの5%を占めるまでに拡大した。

図2. 携帯電話 市場規模の推移(万台)

https://mypage.atpress.ne.jp/releases/110025/img_110025_2.png

スマートフォンアクセサリーは家電量販店の販売をみると、数量前年比1%減、金額前年比8%増となった。レザータイプのケースや、強化ガラスタイプや耐衝撃タイプの液晶保護フィルムといった高単価な製品が好調に推移したことが金額ベースでの好調につながった。

ウェアラブル端末※3は前年比12%増の59万台となった(図3)。スマートウォッチは前年にアップルウォッチが発売された時期との比較になるため同34%減と前年を下回ったものの、市場の6割を占めるフィットネストラッカーが同38%増、2割を占めるスポーツウォッチが同25%増と市場拡大を牽引した。ウェアラブル端末全体の平均価格は、単価が高いスマートウォッチの販売減を受け前年同期から約2割低下した。

図3.ウェアラブル 市場規模の推移(万台)

https://mypage.atpress.ne.jp/releases/110025/img_110025_3.png

【IT・オフィス市場】

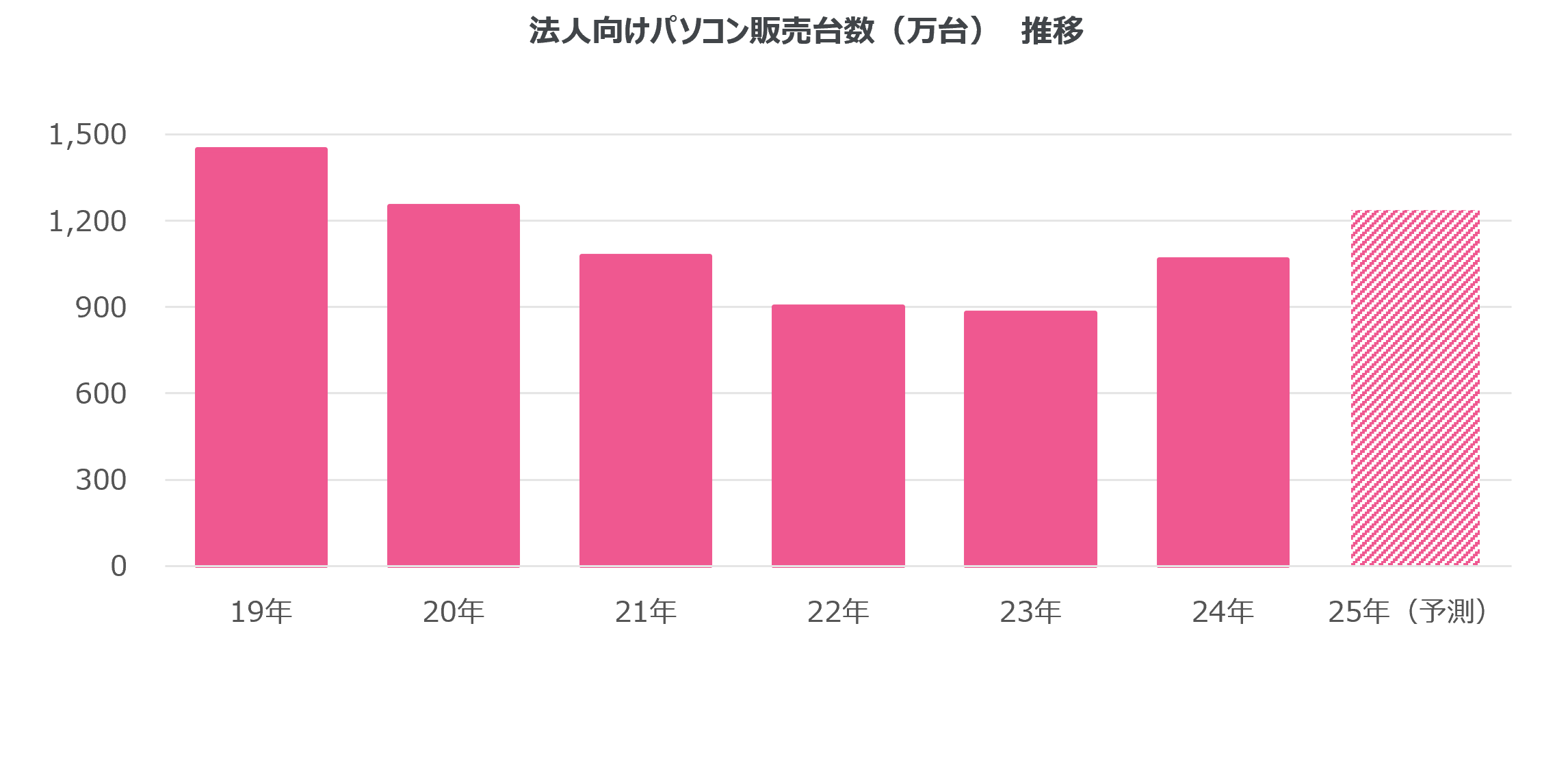

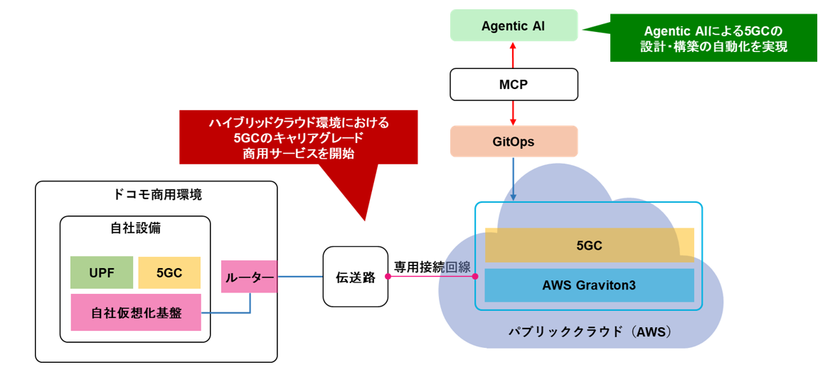

2016年上半期のIT・オフィス市場は、パソコンが小幅な縮小に踏みとどまったものの、これまで市場拡大が続いていたタブレット端末※4がマイナス成長に転じるなど、主要製品の縮小が影響し、全体としてもマイナス成長となった。

パソコンは前年比2%減の580万台となった。リテール市場は同15%減と、買い替え年数の長期化や若年層を中心としたスマートフォンへのシフトを背景に縮小が続いた。一方でリセラー市場は同6%増と、Windows XPサポート終了特需後の低調な時期との比較ではあるがプラス成長となった。年初にWindows 7/8.1のサポートが最新世代のCPU搭載パソコンに対しては17年半ばに打ち切られることが発表されたが、Windows 7環境へのニーズが高いリセラー市場では旧世代CUP搭載パソコンの一時的な需要拡大がみられた。

タブレット端末は前年比5%減の350万台となった。リテール市場は同2%減と、2014年上半期ぶりの前年割れとなった。購入者層の拡大が停滞していることや、買い替え・買い増しが鈍化していることが要因といえる。通信方法別では回線付モデルとSIMフリーモデルがプラス成長となった一方で、Wi-Fiモデルは2桁減となった。また、SIMフリーモデルの構成比は2%となった。好調が続いていたリセラー市場だが今期は2桁減に転じた。導入意向が高かった企業の需要が一巡したことなどが背景にあると考えられる。

パソコンとタブレット端末と合わせてみると、市場は前年比4%減の930万台となった。市場におけるタブレット形状デバイス※5の構成比は前年同期から1%ポイント減少し43%となった(図4)。なお、この構成比はリテール市場においては58%と前年同期から3%ポイント拡大したのに対し、リセラー市場においては17%と3%ポイント減少した。

図4.PC+タブレット 市場規模の推移(万台)

https://mypage.atpress.ne.jp/releases/110025/img_110025_4.png

【イメージング市場】

デジタルカメラは前年比21%減の200万台となった。スマートフォンの普及に伴いデジタルカメラでの撮影機会が減少し続けていることや、エントリーモデルの需要が一巡していることを受け、コンパクトカメラは同20%減の140万台、一眼レフは同22%減の42万台、ミラーレス一眼は同28%減の26万台と、いずれもマイナス成長となった。

交換レンズ市場についても、レンズ交換式カメラの販売減の影響を受け、数量前年比15%減となった。

【生活家電市場】

2016年上半期の生活家電市場は、多くのカテゴリで平均単価の上昇がみられ、数量ベースでの需要停滞を補った。

冷蔵庫は前年比2%減の220万台となった。今上半期の販売台数は直近5年間で最も少なく、需要は回復していない。容量クラス別の数量構成比は、小容量クラス(200L以下)が45%、中容量クラス(201~400L)が22%、大容量クラス(401L以上)が33%を占め、前年からほとんど変化はみられなかった。ここ数年続いていた501L以上も拡大がみられず、大容量化トレンドは今期では一段落したといえる。一方、省エネ性能は引き続き向上し、今期販売された冷蔵庫の年間消費電力量※6の平均値は、前年同期と比較して2%低下した。平均価格は前年同期を僅かに上回ったため、金額ベースでは前年比1%減となった。

洗濯機は前年から横ばいの260万台となった(図5) 。タイプ別にみると縦型は前年並み、ドラム式は数量前年比4%増、二槽式は同4%減となった。前年同期のドラム式の需要が低水準だったこともあるが、ドラム式がプラス成長となったのは12年上半期ぶりである。洗濯容量別の数量構成比は、小容量クラス(6kg未満)が前年同期から2%ポイント増の32%、中容量クラス(6kg以上8kg未満)が2%ポイント減の28% 、大容量クラス(8kg以上)が横ばいの40%を占めた。大容量クラスの拡大に一服感がみられるが、洗濯容量10kg以上に絞ると拡大が顕著で、前年同期から6%ポイント拡大し16%を占めた。特に11kgはモデル数こそ限られるが、一年で大きく拡大し5%を占めた。洗濯機の平均単価は前年同期から8%上昇し、金額ベースでは前年比8%増となった。

図5.洗濯機 市場規模の推移(万台)

https://mypage.atpress.ne.jp/releases/110025/img_110025_5.png

エアコンは前年比10%増の340万台となった。冷房能力別数量構成比では2.5kWが前年同期から3%ポイント拡大し11%となったが、その他主要クラスに大きな変化は見られなかった。搭載機能別に数量構成比をみると、人感センサーは前年同期から3%ポイント拡大し47%となった。また、スマートフォン連携機能は12%ポイント拡大し69%を占めた。ただし、同機器を利用するために必要な別売り機器の販売は僅かで、実際のスマートフォン連携機能使用は限定的とみられる。なお、ここ数年増加傾向にあった自動フィルタークリーニング機能は53%に縮小した。エアコンの平均価格は新製品の販売比率増加等により前年同期から2%上昇した。この結果、金額前年比は12%増となった。

掃除機は前年比4%減の410万台となった(図6)。スティックタイプは同7%増、ロボットタイプは同4%増となったが、シリンダタイプが同2%減、ハンディータイプが同26%減と全体を押し下げた。タイプ別数量構成比はシリンダタイプが47%、スティックタイプが31%、ハンディータイプが16%、ロボットタイプが5%と、スティックタイプが前年同期から3%ポイント拡大した。なお、拡大が続くスティックタイプではコードレスが数量構成比62%を占めるまでに増えた。高単価なスティックタイプとロボットタイプの伸長を受け、平均価格が前年同期から3%上昇したため、掃除機の金額前年比は1%減にとどまった。

図6.掃除機 市場規模の推移(万台)

https://mypage.atpress.ne.jp/releases/110025/img_110025_6.png

※1. 全国の有力家電・IT取扱店(家電量販店、地域家電店、総合量販店、カメラ専門店、携帯電話専門店、総合ネット通販等)からPOS データ等を収集し、統計的な手法に基づき全国市場規模相当に拡大推計した

※2. ヘッドホンはマイク無しのイヤホン・ヘッドホン製品(ステレオのみ)、 ヘッドセットはマイクを備えたイヤホン・ヘッドホン製品(ステレオ・モノラル)を指す

※3. 搭載センサーを利用して心拍や位置情報などのライフログを収集し、スマートフォン等と連携する機器。又は自身で演算能力を持つ機器。

・スマートウォッチ: 日常的に装着して使用するネットワーク接続機能のついた腕時計。

・フィットネストラッカー:手首などに装着し、搭載センサーを利用してバイタルデータやライフログを収集し、連携機器を経由してデータを蓄積する機器。

・スポーツウォッチ: ランニング等のスポーツ時の使用に特化した腕時計型機器。

※4. 画面サイズ5.6inch以上、タッチスクリーンを備え、iOS,Android等の軽量OSを搭載するスレート型情報端末

※5. タブレット端末とタブレットPC(Windows8/8.1/10搭載スレート型パソコン)を合算した

※6. 年間消費電力量・・旧JIS規格に基づく

--------------------------------------------------------------------------------

GfKジャパン

URL: http://www.gfk.com/jp/

※弊社名を報道にて引用頂く場合は、「GfKジャパン」のほか、「GfK Japan」、「ジーエフケー ジャパン」の表記でも結構です。