株式投資の市場リスク指標を開発 ~会社の基本価値を求めるモデルに基づいて計測~

有限会社インテリジェント・インフォメーション・サービス(本社:東京都港区、代表取締役:日暮 昭、以下 IIS)は、個人を対象とした投資の学習講座「資産運用のブティック街」で株式市場の投資リスクの大きさを表す指標を開発、毎日更新、提供いたします。

「資産運用のブティック街」: http://www.iisbcam.co.jp/

【提供の背景】

株価は基本的に業績など基礎的な条件、ファンダメンタルズに基づいて決定されると考えられますが、時に株式相場はファンダメンタルズと離れて変動します。こうしたファンダメンタルズと実際の株式相場とのかい離をもたらす要因が“市場リスク”の変化とされます。ファンダメンタルズが低調にもかかわらず相場が上昇する場合は「市場のリスクが低まった」、また、好調なファンダメンタルズの下で相場が下落するときは「市場のリスクが高まった」と説明されます。こうしたケースはそれぞれ、「リスクオン」、「リスクオフ」と表現され、投資家はそれなりに納得します。

しかし、こうした「リスクオン」、「リスクオフ」の“実態”はなにかということについては、これまで明確な形で示されてきませんでした。今回、株式市場のリスクの大きさを開発・提供することによって、投資家は相場の水準とリスクの大きさを数値的に比較・評価することで客観的で正当な相場判断につなげることができると考えられます。

【「市場リスク指標」の概要】

当指標の基本的なコンセプトは“投資家が実感するリスクの大きさを数値化する”ことです。投資家は投資に当たって投資対象のリスクが高いと判断すればそのリスクの大きさに見合うだけ、その実体価値に対してより高い割り増し報酬(リスクプレミアム:株式投資の場合はより高いリターン、足元の株価は下落圧力を受ける)を求めます。投資リスクが高ければそれだけリスクプレミアムも高くなることから、リスクプレミアムは投資リスクの大きさを表す代理変数として使えることになります。

そこで、株価を日経平均株価、実体としての会社を“日経平均会社”とすることで、所定のモデル(*)に基づいて日経平均会社のリスクプレミアムを求め、これを「株式投資の市場リスク指標」とします。

ここで、日経平均会社の実体価値は、日経平均ベースの純資産と純利益を基に求めることができます。この実体価値と株価、すなわち日経平均株価が等しくなるように市場がリスクプレミアムを決めていることとして、逆算によって日経平均会社のリスクプレミアム、すなわち市場リスクを求めます。

(*)会社の基本的価値を求めるモデル:「割引残余利益モデル」

当モデルは、株主にとっての会社の価値は直近の株主の持ち分である純資産に、将来会社が獲得する株主に帰属する価値、すなわち純利益を全て足し込むことで得られる、と考えます。ただし、ここで、純利益をそのまま会社の価値の増分とはせず、そこから投資リスクに伴うリスクプレミアムを差し引いた分が株主にとっての会社の価値の増分になるものとします。このリスク負担分を差引いた残余利益を将来にわたって割り引いて足し込むことから“割引残余利益モデル”と言います。

このモデルを上述の日経平均会社に当てはめることで株式市場全体のリスクプレミアムを求めます。具体的な計算方法については下記までお問い合わせください。

【「資産運用のブティック街」の概要】

<特長>

個人の投資家を対象に「自ら判断し自らの責任で投資を行う力」を身につけることを目的に、株式投資に当たって要求される基本知識から実戦的な応用力までを身につける講座を投資の各分野の専門家が中立の立場で結集し、提供します。各講座は商品としての品質を担当講師がそれぞれの分野における専門家として責任を持って提供する“講座のブティック”を形成、これら講座の集まりとして“ブティック街”が構成されます。講座は、実際の投資の現場で求められる(1)ファンダメンタル分析、(2)テクニカル分析、(3)ポートフォリオ分析―の3つの基本軸に株式投資の入門段階で求められる、妥当な投資期間や銘柄数など基本的な心得を学ぶ基本講座を加えた4本柱で構成されます。

各講座の担当講師の略歴は以下の通りです。

1. ファンダメンタル分析および基本講座

外資系の大手機関投資家を中心に30年以上の日本株運用の経験を積んだファンドマネージャ―。

2. テクニカル分析

大手証券会社を皮切りに複数の証券会社で日本株運用に携わり投資スクールを営む現役チャーチスト。

3. ポートフォリオ分析

大手経済新聞社で機関投資家向けポートフォリオ分析サービスの構築などを担当した市場分析実務者。

4. 海外の投資環境分析

国有特殊銀行で海外プロジェクトファイナンスを担当し、外資系コンサルタントを兼ねる大学教授。

<ご参考>

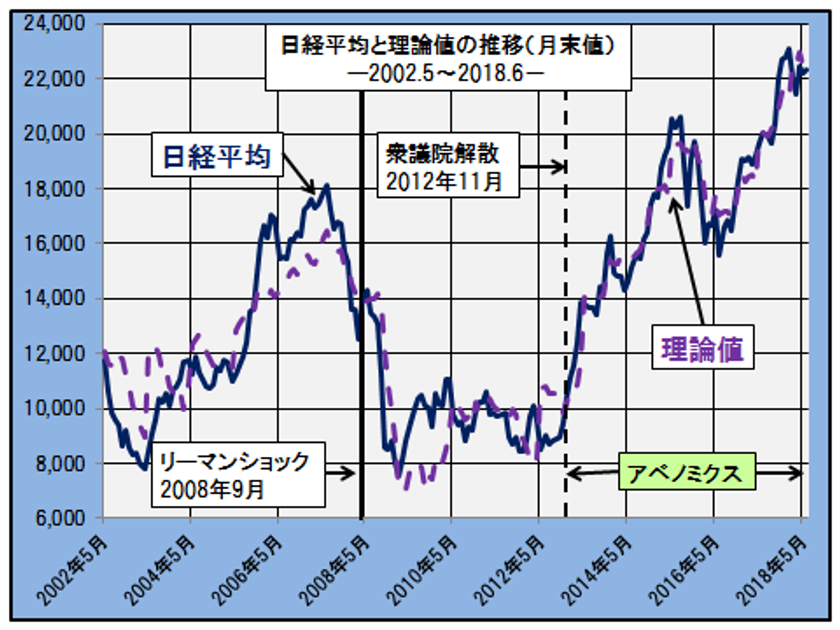

今回の上昇相場が始まった2017年9月から直近の2018年6月4日までの日経平均と市場リスク指標の推移を示します。

グラフ:市場リスク指標と日経平均の推移(2017年9月1日~2018年6月4日)

https://www.atpress.ne.jp/releases/158177/img_158177_1.png

紺色の線が日経平均、赤色の破線が市場リスク指標を示します。

日経平均と市場リスクは逆相関の動きを示します。この間、業績は上昇傾向を続け、為替市場も比較的安定していたことからファンダメンタルズは底堅く堅調に推移してきました。その結果、株式相場(日経平均)の変動は市場リスクの変動によってもたらされたことになります。逆相関の動きはこのことを明確に示します。

ちなみに、日経平均が高値を付けた1月23日に市場リスクは底値を付け、日経平均が底値を付けた3月23日に市場リスクは高値となっています。

なお、直近の6月4日の日経平均は2万2,401円で市場リスクは7.38%です。これは通常の変動範囲とされる境界の上側を超えた水準で、市場は投資リスクに対する警戒を続けていると言えます。

<価格(税別)>

月額2,000円

<詳細・申込>

■会社概要

商号 : 有限会社インテリジェント・インフォメーション・サービス

代表者 : 代表取締役 日暮 昭

所在地 : 〒105-0001 東京都港区虎ノ門3-18-12-908

設立 : 2004年1月

事業内容: 証券市場の調査・分析および情報提供サービス

URL : http://www.iisbcam.co.jp/

【本サービスに関するお客様からのお問い合わせ先】

有限会社インテリジェント・インフォメーション・サービス

Tel : 03-6721-5116

E-Mail: info@iisbcam.co.jp